確定申告の時期になりました。

私は、昨年の令和2年は、7月いっぱいまで働いていて、その後8月下旬で退職となりました。

それで、令和3年になったのですが、

税金戻ってきそうだから、還付申告しないと!

と思いました。

下の写真は、税務署で貰ってきた薄い冊子「確定申告の手引き」です。

以下からもダウンロードできます。

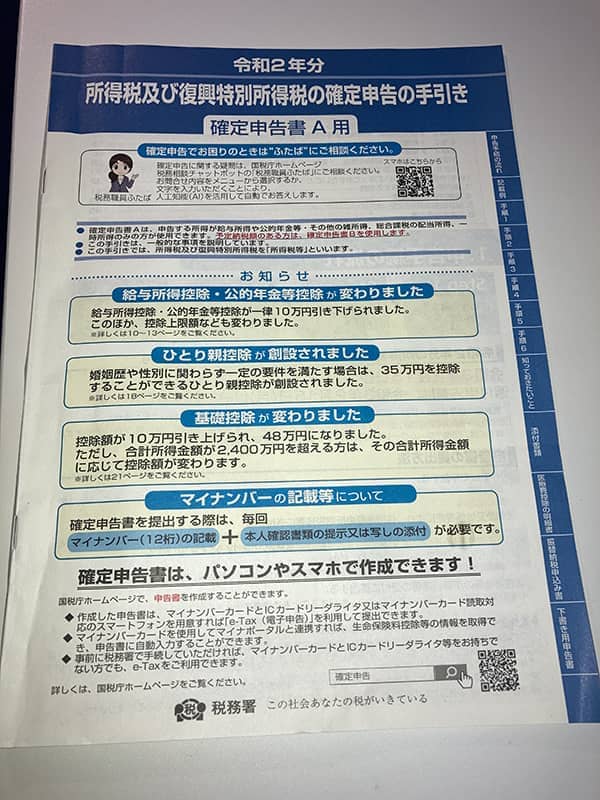

この手引きの中でも書いてありますが、私は ④の「年の途中で退職した後就職しなかった方」に該当しました。

何度か還付申告をしたことがあるのですが、いつも迷うところがあったりするので今回は記録として残してみることにしました。

この記事は私自身の確定申告の記録です。

今回は、税務署で貰う「手引き」の「手順6」のまでの記録です。

「確定申告の手引き」はわかりにくい

税務署で貰ってきた「確定申告の手引き」をみて所得税の仕組みを理解しようとするのは無理があります。

「確定申告の手引き」をみても、いつも手こずります。わかりにくいので、ストレスがたまります。

イライラしちゃうわ

個人的な感想は以下のとおりです。

税務署で貰ってきた「確定申告の手引き」で所得税の概要を理解しようとするのは無駄。

「手引き」のわかりにくさにイライラするだけ。

国税庁のページを見たり、以下のような本を見たり、マネーフォワードなどのページを見ないと、わからないことが多いです。これらを読み込んで、ブログなどに纏めて、「手引き」は無視したほうが良いと思いました。

なぜ確定申告にいつも手こずるのか? イライラするのか?

なぜいつもこんなイライラするのでしょうか? イライラしてしまう原因は何なのか解明したいところです。

私の場合、

- 必要な書類がいつも手元に届いてない

- 所得税納税の仕組みについての理解が不十分

- 用語の意味についての理解がまだ不十分

- 「手引き」がわかりにくい。

このあたりが、イライラの原因になっているような気がします。

①については、退職したあと国民年金を払っているのですが、その控除証明書がいつも自動で届いていないような気がします。今回も、1月下旬あたりに確定申告をしようと思ったときには届いておらず、「ねんきんネット」から再発行申請しました。結局、再発行していない証明書は2月初めに届いてましたが、届くのが遅い気がします。再発行した証明書は申請してから届くまで1週間くらいなので、1月になったら証明書が送られてくるのをまたずに再発行したほうが精神衛生上良いかもしれません。やはり確定申告は早めにしておきたいところです。

④の「手引き」にわかりにくさについては、「『手引き』というくらいだから、これに沿ってやれば簡単にできるだろう」という気持ちはいつも裏切られます。

「手引き」の作りがいまいちで、これのせいで、余計わかりにくくなってるかも。。。

自分が思っているよりも、国のシステムは整っていないようです。

しかし、パソコンでの申告もできるようで、これを利用すれば、まだ簡単にできるのかもしれません。これについては利用したいところなのですが、準備も必要みたいなので、まだ利用できてません。

では、気を取り直して記録をつづっていきます。

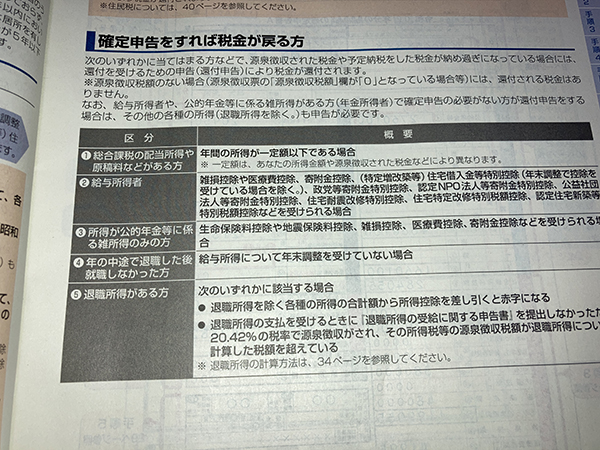

申告手続きの流れ

「手引」の表紙のすぐ裏(1ページ)に申告手続きの流れが書いてありました。

このような流れのようです。

源泉徴収票 など ( 手引の41ページから説明あり )

(手引 5ページから説明あり )

問題は いつも STEP1 / STEP2 で手間取ることです。

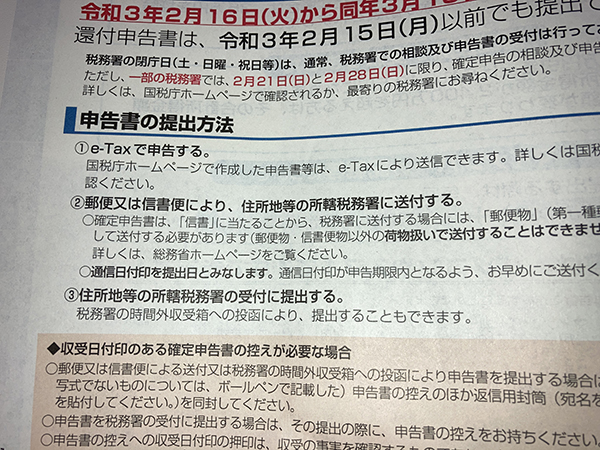

申告書の提出方法

提出方法には3パターンあるみたいです。

- e-Taxで申告する

- 郵送又は信書便により、住所地等の税務署に送付する

- 住所地などの所轄税務署の受付に提出する。

私の場合は、3つめの直接持ち込みで、簡単に確認もしてもらうことを考えています。

▶まず確定申告の記入書類を入手

最近は、パソコンで書類を作ることもできるみたいですが、よくわからないので税務署で紙をもらってきました。

同居の親も確定申告する必要があるため税務署へ行くということだったので、ついでに貰ってきました。

申告書は「A」と「B」があると思いますが、還付申告の場合は「A」でいいみたいです。

受け取った書類は、次の3点です。

- 「手引き」 (令和2年分 所得税及び復興特別所得税の確定申告の手引き)

- 「確定申告書記入用紙」(第一表、第二表が一つになったもの。2枚セットで下が写しとなる紙になっている。)

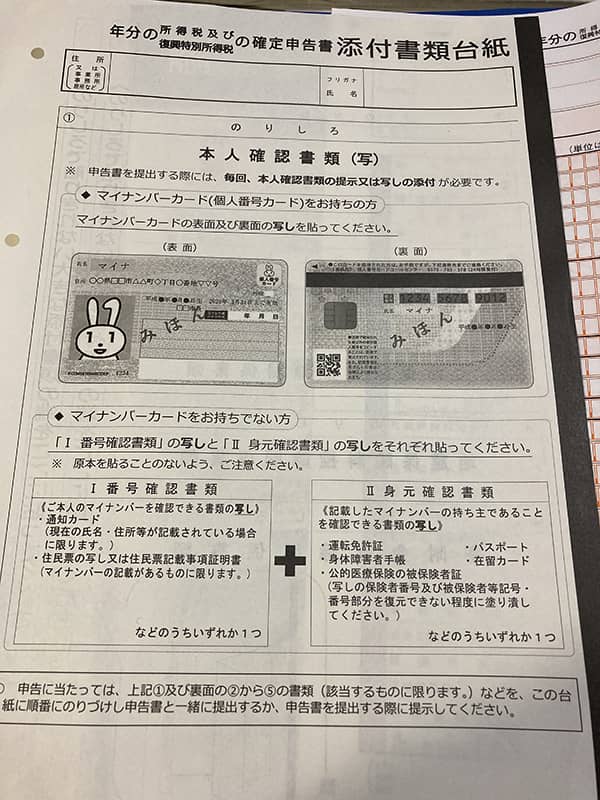

- 「確定申告書 添付書類 台紙」

▶【STEP1】自分の方で用意する書類

「確定申告書」の用紙などは税務署が用意してくれているので、それをもらってこれば良いですが、その用紙に記入するために参照したり提出しないといけない書類を手元に準備しておきます。

私の場合は以下を用意しました

- マイナンバーカードの通知カード+運転免許証(申告書を提出する際には、毎回「本人確認書類の提示」又は「写しの添付が」必要とのこと)

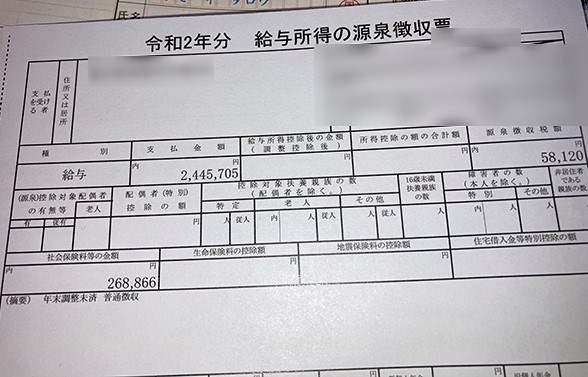

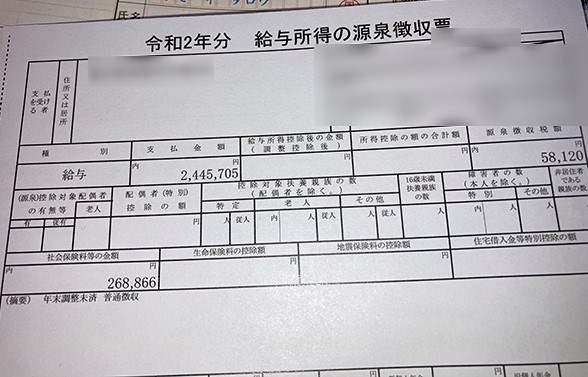

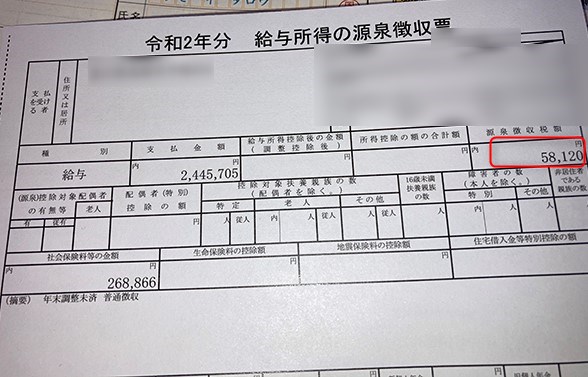

- 給与所得の源泉徴収票(12月28日付けて会社から郵送されて来ていたもの)

- 生命保険控除証明書(生命保険会社から送られてくる)

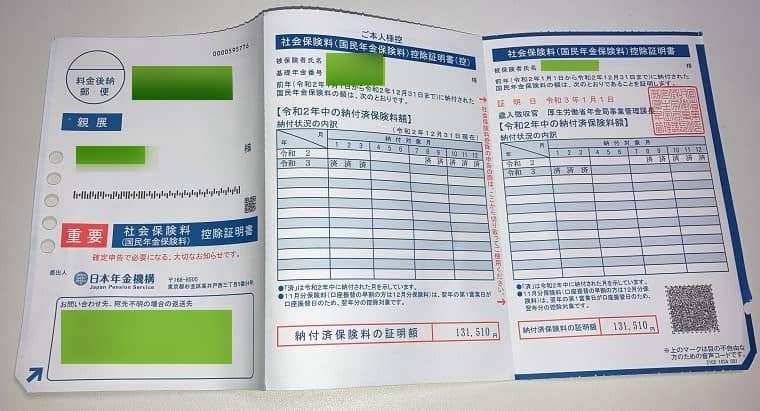

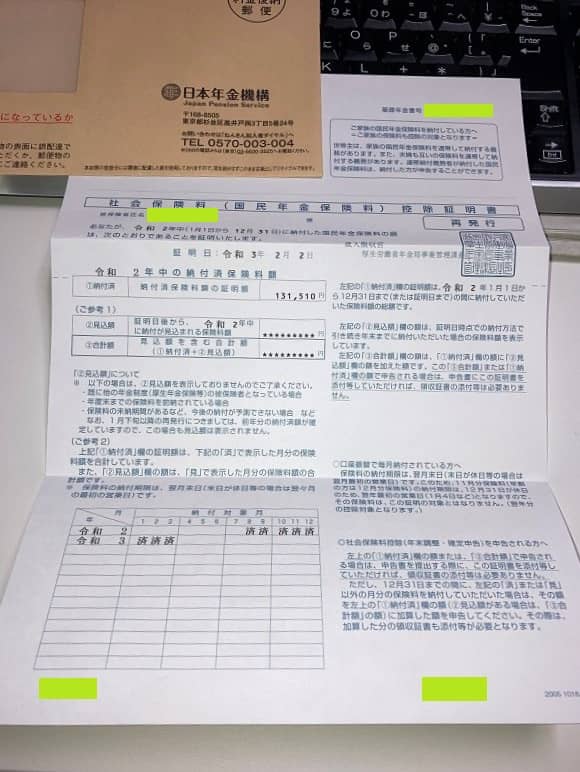

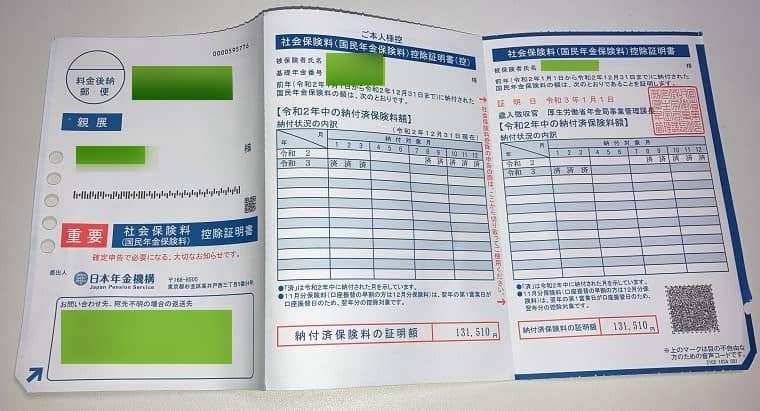

- 国民年金控除証明書(

いつも退職後に払っているが、控除証明書がいつも自動で送ってくれない。届くのが遅い。2月入ったくらいにやっと届いた。届かない場合は「ねんきんネット」から再発行依頼。要注意。)

国民年金の控除証明書は届くのが遅い

生命保険会社から送られてくる控除証明書や、会社から送られてくる源泉徴収票は12月頃に送られてきているのですが、国民年金の控除証明書はいつも送られてくるのが遅いか、送られてこないか、届いても行方不明になってるかで、いつも探し回ってるような気がします。 届くのが遅いようです。私の場合は2月になってからやっと届いてたような気がします。

あまりにも遅いので、手続きの不備かなにかで届かないのではないかと思い、「ねんきんネット」から再発行申請しました。

以下の写真は再発行したものです。

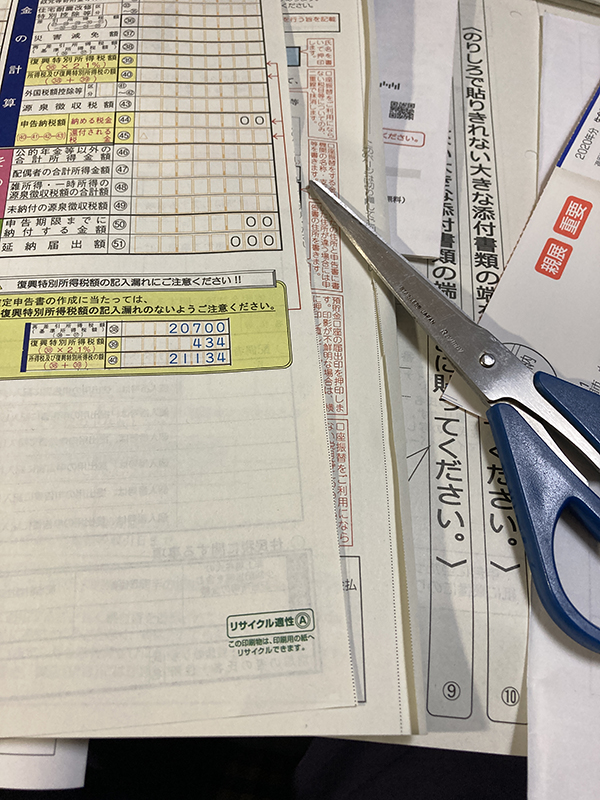

▶下書き用紙の準備

まず、もらってきた確定申告手引の一番最後のページが「下書き用紙」になっているのでハサミで切り取ります。これに数字を記入していきます。いきなり用紙に書くと失敗する可能性が大きいので、こちらにまず記入してみます。

▶【STEP2】手順1 提出用の用紙に氏名住所などを記入

氏名住所などを直接提出用の用紙に書きます。下書き用紙に住所氏名の記入欄はありません。

▶【STEP2】手順2 収入金額等、所得金額などを計算する

「手引き」を見ながら確認していきます。「手引き」には数字を書き込みながら計算する部分もあるので記入してきます。

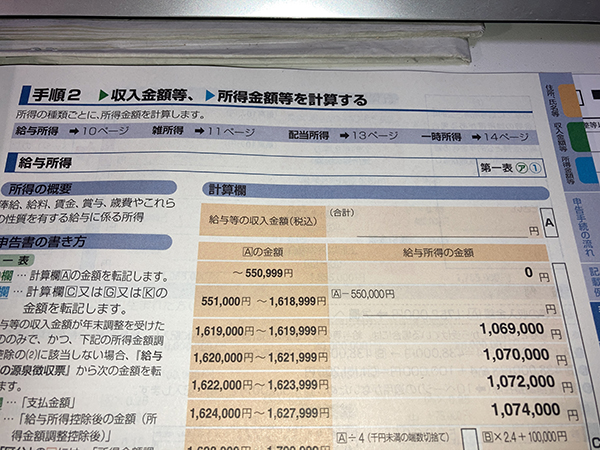

給与所得 第一表 (ア)①

手引きを見てもわかりにくい

「手引き」を順に見てくと、まず「給与所得」という見出しが出てきます。

「給与所得」ってなんのこと?

所得?って貰ったお金のこと?

じゃあ、「給与所得」は 「給与収入」のこと??

給与収入てなんだ??

源泉徴収票に書かれてる「支払金額」のこと??

源泉徴収票の支払金額ってなんだ??

その年に受け取った天引き前の給料の合計かな?

となりませんか? 私は最初、なりました。

今でも、「給与所得」と聞くと、ときどき「なんだっけ?特別な意味あるんだっけ?」となります。

聞き慣れてる人は問題ないと思いますが、聞き慣れてない人だと、「専門的な意味合いがあって普通の言葉と違うかも?」と思ってしまいます。

手引きの中では「所得の概要」とあります。これは「給与所得とは」という意味合いでつかわれているみたいです。この後の「雑所得」の項目でも同じ様に「所得の概要」として雑所特の説明がされていました。

でも、その前に、この「確定申告の手引き」では【所得】について説明はありません。わかっていることを前提に書かかれているようです。

【収入】と【所得】は違う意味である。

毎月給料を受け取る会社員の場合、年収が税法上の「収入」にあたる。つまり、「給与」と「賞与」の合計額のことで、源泉徴収前の金額。

「所得」は給与所得とよばれ、「収入金額(収入)」から会社員の必要経費とみなされる「給与所得控除額」を差し引いた金額。

所得税はこの給与所得金額に定められた税率をかけて算出する。

収入金額(源泉徴収される前の金額) – 給与所得控除額 = 給与所得の金額

(国税庁のページ:所得の種類と課税のしくみ、N0.1400 給与所得)

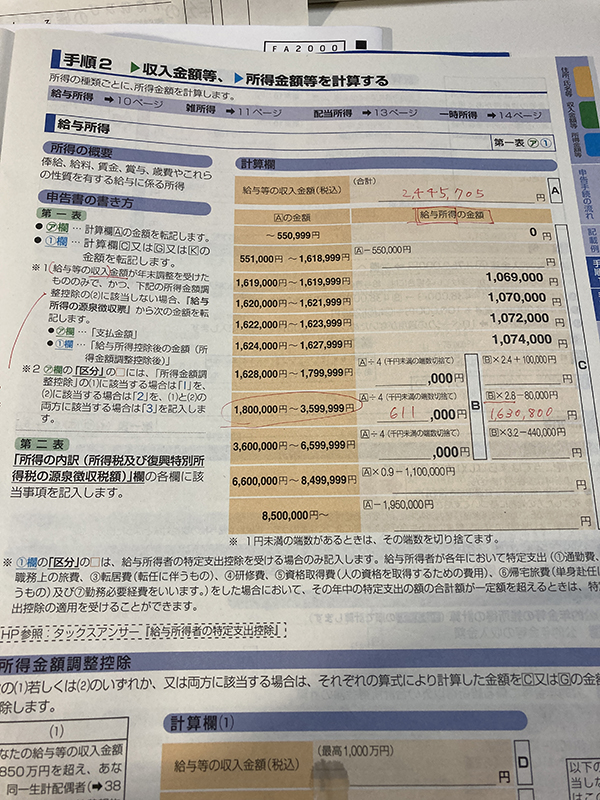

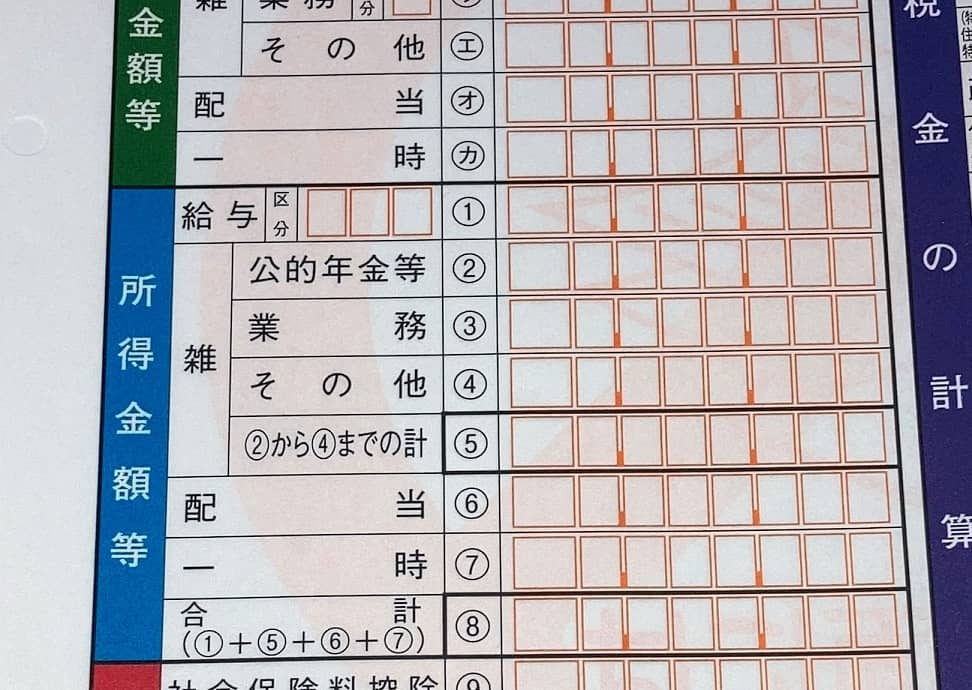

「手引き」を順を追って見ていくと、下の写真にもあるように「所得の概要」の下に「申告書の書き方」の項目があり、そこで突然「(ア)欄・・・計算欄[A]の金額を転記します」と記載されています。

おかしくないでしょうか??

えっ?計算欄[A] は何を書けばいいの?

となりませんか?? 私は、なりました。

『 計算欄[A]には○○を書きます』というような説明がありません。

毎回、この点についてはわかりにくいなと思っていたところですが、数字記入欄の左の方のオレンジ色の濃い箇所を見ると

「給与などの収入金額(税込)」となっているので、「あ、そういうことか」とやっとわかります。収入などの合計金額を書くようです。

なんか説明の仕方へんじゃないですか??

納税が国民の義務なら、もう少しわかりやすくしてほしいものです。

ムキー!!

(ア)欄には源泉徴収業の支払金額を記載しました。(私の場合)

マネーフォワードのページをみたほうがわかりやすいかもしれません。

複数からの給与がある場合はおそらく、[A]の欄に、その合計を書き、申告書第一表の(ア)欄にもその数字を書くようです。

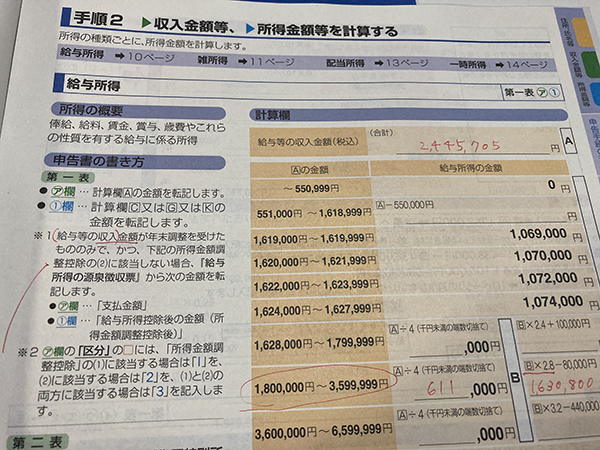

私は、一箇所からだけ給与をもらっていたので(ア)欄は源泉徴収票の「支払金額」をそのまま書きました。

それを 、手引きの[A]のところにも(次の写真のように)書きました。

①欄には計算して出た[C]の数字を記載しました。

①の欄は手引のところに数字を入れていって計算した結果の[C]の数字を書くみたいです。(下図参照)

今、計算しようとしてる[C]が、「給与所得」と呼ばれるもののようです。

先ほども触れましたが、「収入」から「給与所得控除」を引いたものが「給与所得」でした。

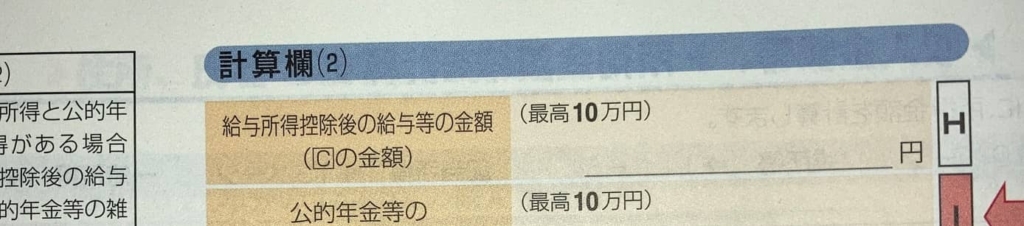

給与所得 ( [C]について )

- マネーフォワードのページでは ▶「給与所得控除後の金額」(給与所得)(給与所得の金額)

- 手引きのページ11では ▶「給与所得控除後の給与等の金額([C]の金額)」

となっています。

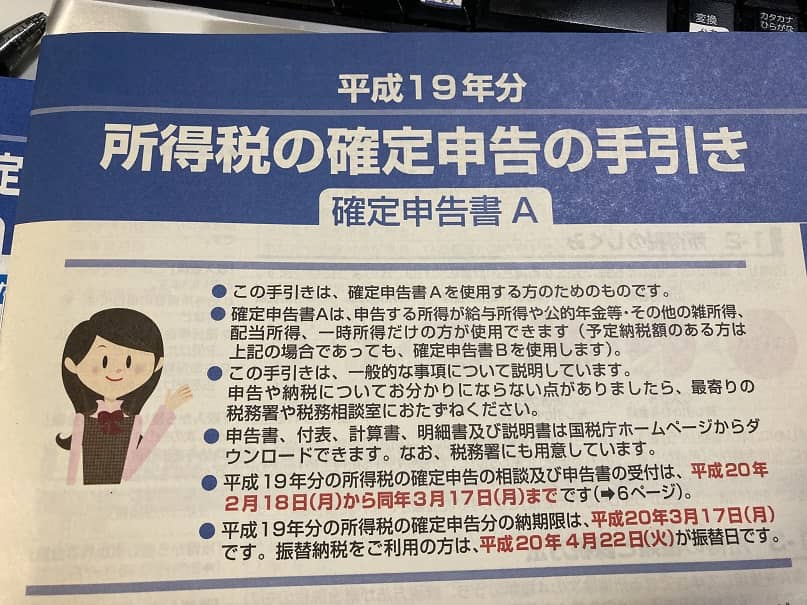

「平成19年分所得税の確定申告の手引き」をみてると

「給与所得」ではなく「所得金額」とかいてあります。これは、給与以外の所得も念頭にいれているため給与所得と言っていないのかもしれません。

この辺が少し言葉が一つに定まっていない感じがして混乱すると思いました。

あと、何度も同じ話をしますが、

(源泉徴収票から転記した)収入金額のことを「給与所得」 と思ってしまいそうですが、これは違うようです。

収入金額 = 給与所得 ではない

手引に数字を入れて[C]を計算していたのは、所得控除分を差し引いてる計算をしているのだと思います。

「給与所得」は専門用語とみなしていいと思いました。税金のときにしかでてこない言葉ですし。

マネーフォワードでのページで次のような説明箇所がありました。(更新日 : 2020年10月30日)

給与収入の金額 - 給与所得控除 = 給与所得

給与所得 - 各種所得控除 = 課税所得

課税所得 × 税率 = 所得税

所得金額調整控除

とりあえず、私の場合はこの「所得金額調整控除」は関係ないようだったので、計算で出た[C]の数字を転記しました。

「手引き」の左の方を見ると注意書きがありました。

給与等の収入金額が年末調整を受けたもののみで、かつ、下記の所得金額調整控除の(2)に該当しない場合、

『給与所得の源泉徴収票』から次の金額を転記します。

とあります。

そもそも、私の貰った源泉徴収票には「給与所得控除後の金額(所得金額調整控除後)」の欄(真ん中のところ)が空白になっていました。

なので条件に当てはまってたとしても、転記することはできません。ちょっと困りました。

とりあえず、次の「所得金額調整控除」の説明をみると、

次の(1)若しくは(2)のいずれか、又は両方に該当する場合は、それぞれの計算式により計算した金額を[C]又は[G]の金額から控除します

とあり手引内に(1)(2)について説明がありました。どうやら、どちらにも該当しませんでした。

国税庁で「所得金額調整控除」について調べてみると、

[令和2年4月1日現在法令等]

所得金額調整控除とは、一定の給与所得者の総所得金額を計算する場合に、一定の金額を給与所得の金額から控除するというものです。

とあります。ここでまた「総所得金額」という耳慣れない言葉が出てきました。第一表の「所得金額等」の「合計(①+⑤+⑥+⑦)」のことなんでしょう、おそらく。

「合計」じゃなく「総所得金額」と書いてほしいです! そうすれば、国税庁のページでの言葉の整合性が取りやすいので理解がはかどります!

わかりにくい!!

もうここはアマゾンでこの本を買うしか無いと思ってしまいます。

この本で理解して、ブログにまとめようかな…

とりあえず、私の場合はこの「所得金額調整控除」は関係無いと思い、計算で出た[C]の数字を転記しました。

(ア)のところの区分は、さきほどの(1)(2)のどちらに該当しないので空白としました。

雑所得 第一表 (イ)(ウ)(エ) ②~⑤

この収入はとくになかったので未記入にしました。

総合課税の配当所得 第一表 (オ)⑥

株は買って持ってますが、たしか特定口座?税金の処理もしてくれるタイプの口座なので、これは木にしなくても良いはずだと思いスキップしました。

一時所得

こちらも該当する所得はなかったのでスキップしました。

▶【STEP2】手順3 所得控除を計算する

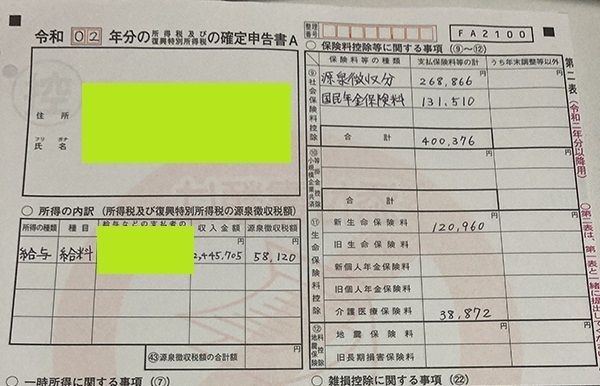

社会保険料控除

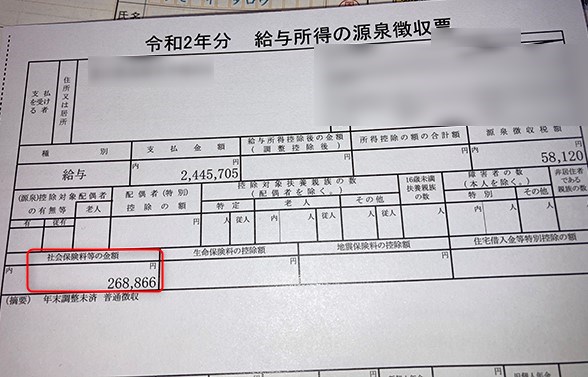

これは源泉徴収票にある「社会保険料等の金額」と「国民年金の納付済保険料」の合計を記載しました。

268,866円+131,510円=400,376円 です。

手引を見ると「『源泉徴収票にある社会保険料等の金額を書いてください』とは書いてありません」が、検索して調べてみると、どうやら基本的には「源泉徴収票にある社会保険料等の金額を書く」で大丈夫なようです。

私の場合は、退職後に国民年金の支払いもしたので、源泉徴収票に書いてある金額に加えて、国民年金支払い額も合算しました。

社会保険料(国民年金保険料)控除証明書も必要なようでしたが、退職後に国民年金を払った人には社会保険料控除証明書が自動で届かない(現金振り込みで支払ったから?)届くのが遅いようなので「ねんきんネット」から申請しました。

以前も、証明書が見つからない、届いていないという状態になって「ねんきんネット」を登録して交付申請した気がします。ココは注意です。イライラストレスの元です。

この合算の部分を第二表で明細として書く欄があります。まず、第二表から書いていって、合計してから第一表に記入するほうが良いと思いました。

源泉徴収票のわかりにくい点

源泉徴収票を見ると「社会保険料の金額」とだけ書いてあるのですが、申告になれてない人ちょっとよくわからないです。

「あなたが支払った社会保険料の金額(天引き済)」などと専門用語っぽくない言葉で書いてあれば、

そうかこれが給料から天引きされて自分が払ったんだな。。

とわかるのですが、、、(そういう意味ですよね??誰か教えて下さい)。

freeeのページを見ると書いてありました。やはりそういう認識で問題ないようです。

国税庁の手引より民間のほうが詳しいというのは、いかがなものでしょうか??

あとは、退職で国民健康保険に変わったので、その分の支払いも控除できるのかなと思いましたが、手引をよく見ると「あなたが支払った」と有りました。国民健康保険料は世帯主である父が払っているはずなので、国民健康保険料の控除はできないと思いましあた。

あとは、ど忘れしていたのですが、国民年金の支払いも、こちらに参入するようです。

生命保険料控除

生命保険をかけているのでそれを記載しました。

新生命保険とか旧生命保険などとありますが、最初見たときは、「???」となりました。新個人年金保険、旧個人年金保険とかも同様にこれまでかけてなかたとかいう人は「???」だと思います。

介護保険料もこちらの生命保険料控除の項目です。

基礎控除

所得金額が2400万以下なので48万円の控除となりました。

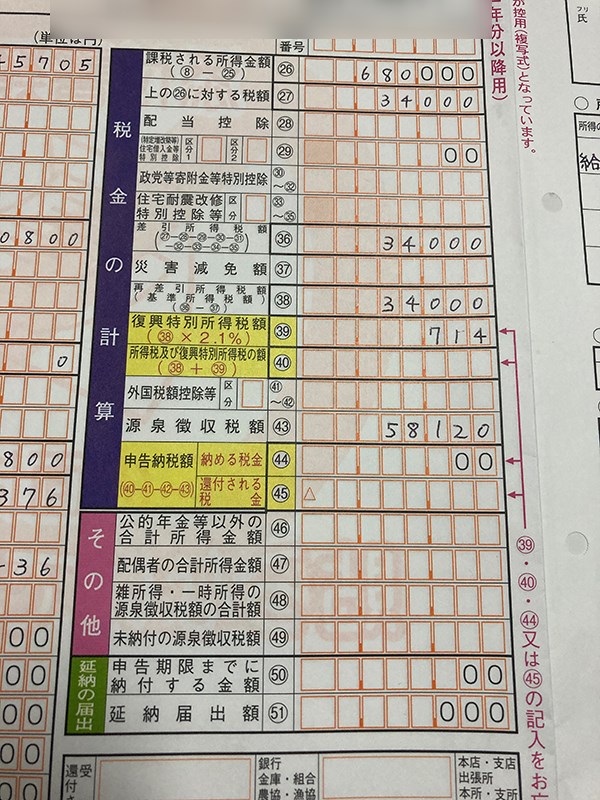

【STEP2】手順4 税金の計算をする

課税される所得金額・課税される所得金額に対する税額

ココは手引きのとおり進めてできましたが、説明の仕方が悪いと思います。

左の「申告書の書き方」の項目の説明が適当すぎです。

右の計算欄を見てやっとわかります。

いきなり

㉖欄・・・[C]の金額を転機します。

とありますが、

え?いきなり[C]といわれても・・・

となります。

手順どおり進めていけばわかるというような感じではないと思います。

わかりにくい!

「申告書の書き方」の項目は一番最後に持ってくるべきでは??

このわかりづらさは、昔から変わってない。。。

この手引は当てにならない!

義務教育中に教えろー!

復興特別所得税額

こちらも計算します。計算欄に数字を入れていけばわかります。 ここもまず計算欄を先に持って来たほうが話が早いと思います。手引きの作りがイマイチな気がします。

源泉徴収税額

こちらは、源泉徴収票の「源泉徴収額」の欄を第一表 第二表に記載しました。

他にも源泉徴収されている給料があれば合算したものを書くのだと思います。

【STEP2】手順5

ここは、私の場合は還付の受け取りのため、銀行口座を記入しました。それ以外は関係なかったと思います。

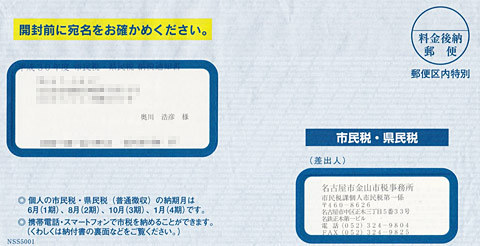

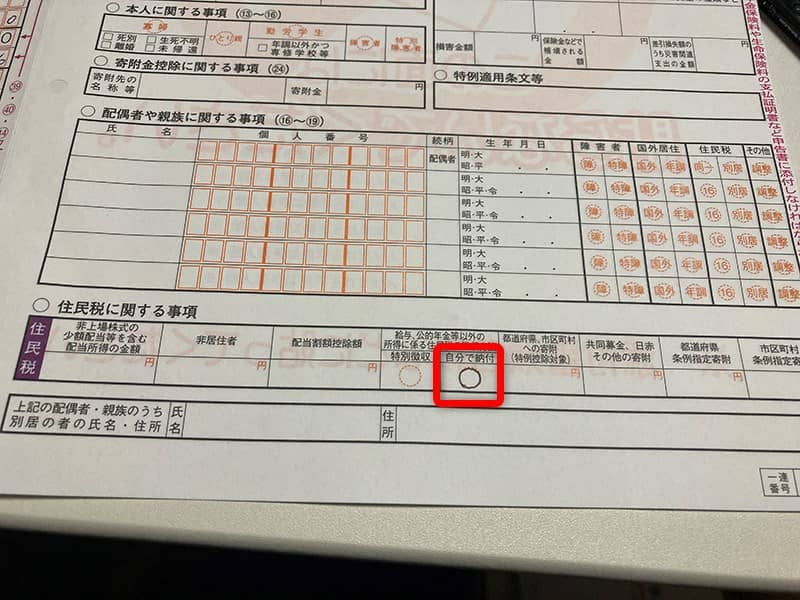

【STEP2】手順6 住民税に関する事項を記入する

給与・公的年金など以外の所得に係る住民税の徴収方法

まず住民税は、所得によって金額が変わるようです。その住民税を、給与から天引きするのか、自分で納付する(普通徴収)のかを選ぶようです。

私は、昔、「副業が職場にばれないためには普通徴収にしないといけない」ということを本で読んでいたので、昔から「普通徴収にしないと」と思っていました。

確認

だいたいこんな感じになりました。

あとは、ハンコなど、と届け出の日付、提出する税務署などの記入をして提出すればOKのはずです。

これから、提出するところです。

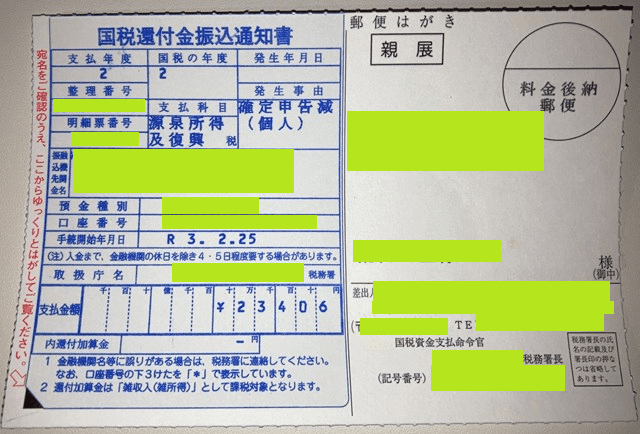

提出して、還付通知のハガキもきました。 計算も合っていたみたいでホッとしました

合ってたみたいで、よかった~ 2万3千円戻ってきました。